原标题:5月:不均衡复苏下的通胀压力上升和结构性紧信用(天风宏观宋雪涛)

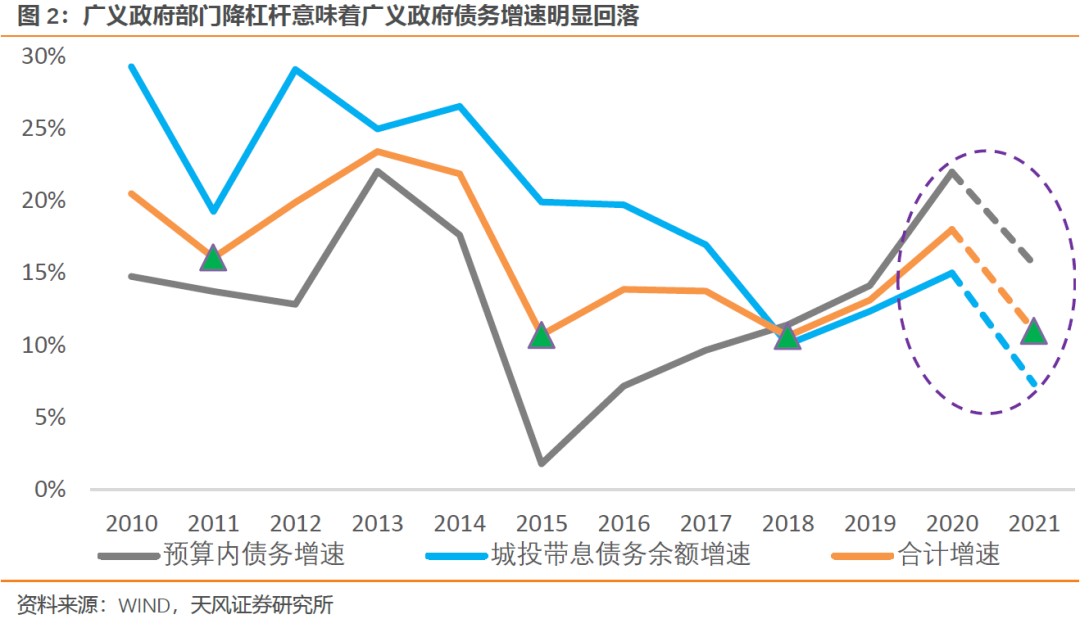

摘要 【天风宏观:近期政策层面对通胀的反应偏鸽 结构性紧信用还在持续】政策面对通胀的反应偏鸽,在金融稳定目标阶段性占优的情况下,未来1-2个月流动性进一步宽松或明显收紧的概率都有限,短期可能维持偏松或随地方债券发行加速而边际收紧。结构性紧信用的重要推手之一在于政府债券发行后置,今年财政的两个重要特征是预算内财政后置和广义政府部门降杠杆,后者指向下半年国内经济可能趋于回落,前者则预示年内经济回落的斜率暂时比较平稳。

经济总量继续恢复但结构仍不均衡,PPI加速上升并且逐渐向CPI传导,非食品/核心CPI的上升压力可能在下半年进一步显性化。政策面对通胀的反应偏鸽,在金融稳定目标阶段性占优的情况下,未来1-2个月流动性进一步宽松或明显收紧的概率都有限,短期可能维持偏松或随地方债券发行加速而边际收紧。结构性紧信用的重要推手之一在于政府债券发行后置,今年财政的两个重要特征是预算内财政后置和广义政府部门降杠杆,后者指向下半年国内经济可能趋于回落,前者则预示年内经济回落的斜率暂时比较平稳。

4月底政治局会议指出“要辩证看待一季度经济数据”,意味着高层对开年经济的评估是“好坏参半”,4月以来的经济形势也是如此:“好”的一面主要是在总量层面,经历了开年疫情、严寒等短期冲击后,内需已经从3月开始重回复苏,走出复苏“双头顶”。结合一季度GDP增长18.3%和4月以来的表现,达成全年GDP增长6%以上的政府工作报告目标难度不大;“不够好”的一面主要是在结构层面,经济恢复不均衡,具体表现为:外需和内需不均衡,内需中投资和消费不均衡,投资中房地产和制造业不均衡,消费中商品和服务、限额以上和限额以下不均衡,居民高收入和中低收入群体恢复不均衡。这些不均衡使得经济复苏的内生性动力稍显不足、基础不稳固。

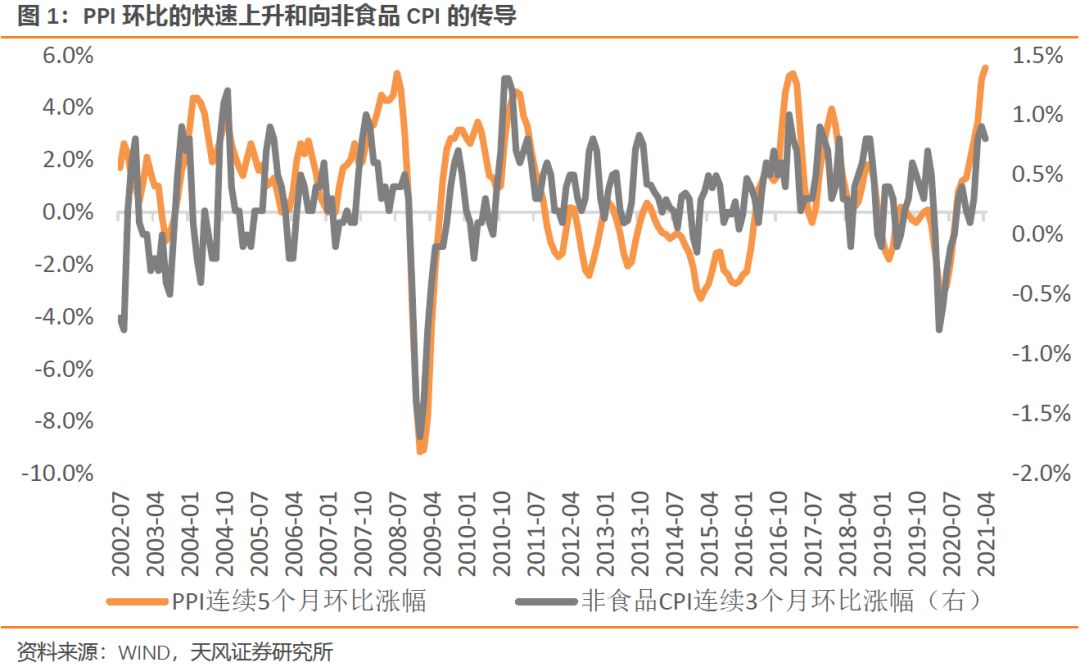

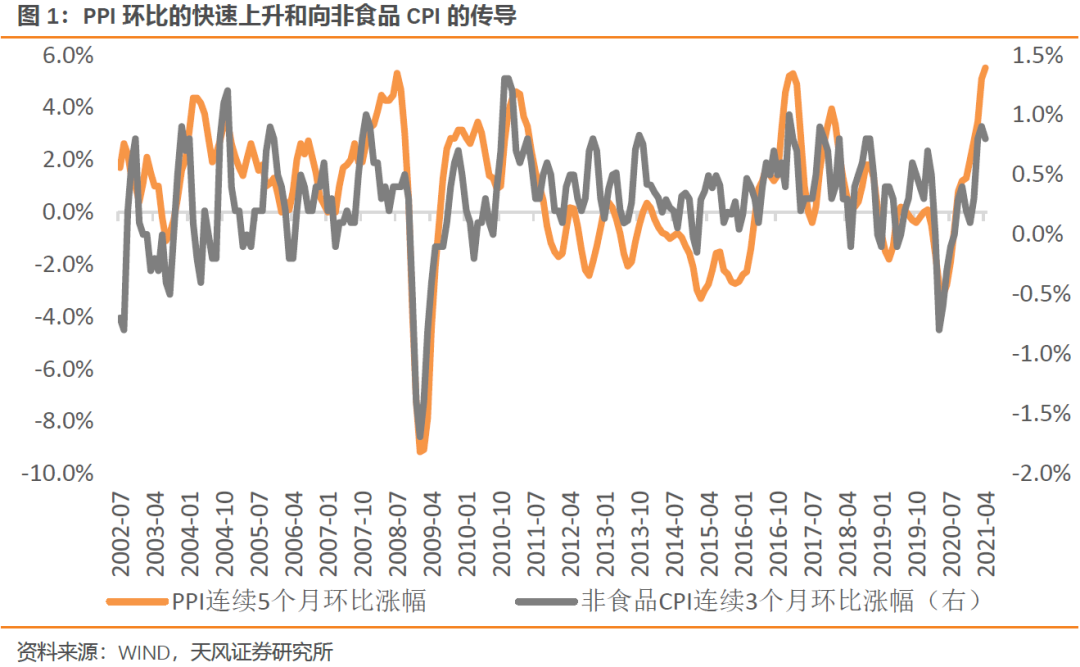

与经济不均衡复苏相伴的是通胀的快速上升。4月PPI同比6.8%,5月可能突破8%;最近5个月PPI环比累计上涨5.5%,创下自2002年有数据统计以来的最大涨幅,可见PPI同比的大幅上升不只是低基数问题。4月CPI同比只有0.9%,主要得益于猪价的持续下跌,考察非食品CPI,最近3个月环比累计上涨0.8%,处在2001年以来的前10%,可见PPI上行正在向CPI传导,其中家用器具(本身就是下游工业品)和交通工具用燃料(与油价相关)等分项涨幅较大。

大宗商品价格的快速上涨,是以外需和内需同步复苏为基础、由疫情和地缘政治等供给约束主导的,部分品种还叠加了金融属性。供给约束主导下的上游涨价意味着中下游转嫁成本的难度要比需求复苏主导时更高,因此需要关注上游涨价压制中下游的生产积极性,进而加速PPI向CPI传导的可能性。考虑到海外复苏的持续性、国内经济的韧性以及供给约束的刚性,如果国内外货币政策没有调整,商品价格短期难以转向弱势,叠加服务类消费趋于恢复,非食品CPI/核心CPI的上升压力可能在下半年进一步显性化。

近期政策层面对通胀的反应偏鸽。4月DR007均值环比3月下行1BP,低于政策利率9BP;1年期AAA同业存单利率均值环比3月下行9BP,与政策利率基本持平,流动性环境维持偏松状态。短期来看,政治局会议没有给出政策面的方向性信号,央行在一季度《货币政策执行报告》中对通胀的判断也比较温和,认为PPI的上升是“低基数”下的“高度数”、PPI向CPI的传导关系减弱(考虑了食品因素)、输入性通胀风险总体可控。由此来看,在金融稳定目标阶段性占优的情况下,未来1-2个月流动性进一步宽松或明显收紧的概率都有限,短期可能会维持偏松或随地方新增债券发行加速而边际收紧。

货币环境友好的同时结构性紧信用还在持续。4月新增社融1.85万亿、新增信贷(社融口径)1.28万亿,均低于市场预期;存量社融增速进一步回落至11.7%,阶段性底部可能出现在10月前后。具体来看,结构性紧信用的着力点主要在三方面:一是信托贷款,在“两压一降”等政策要求下,今年以来信托贷款月均压缩规模超过1000亿,明显高于去年同期,也对M1形成拖累;二是票据,去年同期政策宽松期间一度出现“票据-结构性存款”套利的情况,本月表外未贴现票据+表内票据融资合计增长559亿,去年同期则增长4487亿;三是房地产,4月居民短期贷款仅微增365亿,可能与近来监管层严查消费贷流入楼市有关。

信用收缩的另一个推手在于政府新增债券发行后置,这可能也是在过去两个多月央行没有净投放的背景下,流动性超预期宽松的重要原因。社融数据显示1-4月政府债券净融资仅1万亿,远低于20年的1.9万亿和19年的1.4万亿。今年财政政策的两个重要特征是预算内财政后置和广义政府部门降杠杆,后者指向下半年国内经济可能趋于回落,前者则预示年内经济回落的斜率暂时比较平稳。此外,当前政府融资后置意味着后续的发行安排会相对集中,年中前后有可能明显提速,届时货币政策的协同力度可能给流动性环境带来新的变数。

4月信贷低于预期能否确认融资需求有所走弱?有迹象但证据还不充分。正面看,4月信贷总量确实低于预期和去年同期,但结构不错,居民和企业部门新增中长期贷款规模均高于去年同期,占信贷比重环比3月提升;反面看,今年前4个月居民和企业新增中长期贷款规模都高于去年同期,但4月高出的百分数水平是最低的,占信贷比重提升有短期贷款大幅减少的贡献。因此,实体经济融资需求的边际走势还需要继续跟踪观察。

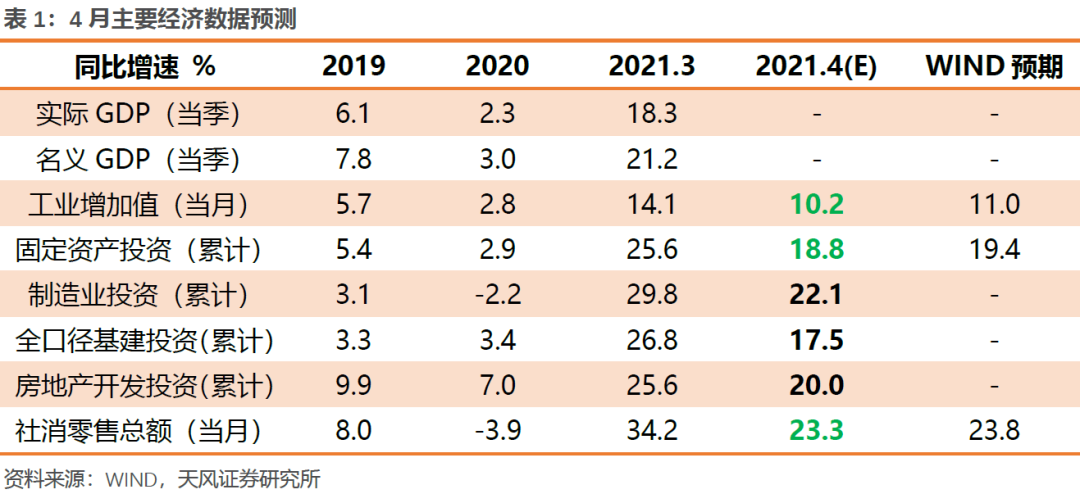

以下是4月实体经济数据的预测情况:

1、工业生产:工增高位边际回落,关注原材料涨价对中下游生产的压制

从跟踪的几个主要行业来看,限产政策出台以来唐山钢厂产能利用率首次触底回升,但4月整体仍然大幅回落;PTA开工率、焦化厂焦炉生产率小幅回落,汽车轮胎半钢胎开工率微幅上升,模型结果显示工业生产仍然偏强但边际减弱。作为印证,4月制造业PMI生产指数录得52.2,环比3月回落1.7,回落幅度高于季节性。

预计4月工业增加值同比增长10.2%(前值14.1%),复合增速为7.0%(前值6.2%)。4月工增复合增速明显高于3月的主要原因是2019年3月的基数较高、4月明显回落,与当时开年政策力度较大后快速收敛和春节错位效应消除有关,剔除基数效应后4月工增表现稍弱于3月。

需要注意的是,生产端的边际走弱除了对需求端变化形成映射之外,可能还要考虑上游原材料价格大幅上涨对制造业中下游生产积极性的压制,如果是后者主导则可能体现为后续PPI向非食品CPI的传导效率提升。

2、固定资产投资:多重因素制约制造业投资修复,房地产韧性仍然较强

春节过后螺纹钢表观消费量相对19年的差距明显缩小,3月第2周之后开始超过19年农历同期,4月表观消费量进一步升至近年同期最高水平,同比19年增长6.6%,需求较强。春节前后热轧卷板表观消费量较19年农历同期偏弱,3月差距有所缩小,4月差距小幅扩大,同比19年下滑2.6%,需求一般。

3月当月制造业投资复合增速-0.3%,较1-2月的-3.4%小幅回升,但仍然明显低于去年4季度的水平。制造业投资景气度弱于企业利润、产能利用率等传统指标的指引,可能与两方面因素有关:一是内需政策比较克制、外需前景不确定因素较多,企业家信心不足,反映为制造业企业家信心指数的即期和预期指数出现背离;二是上游原材料价格大幅上涨,供给主导的涨价意味着中下游的转嫁能力更弱,原材料补库又占用了较多现金流。总的来说,当前制造业尤其是中下游面临的多空因素复杂,资本开支的复苏力度可能比较温和。预计1-4月制造业投资累计同比增速22.1%(前值29.8%),其中4月当月同比增速10.5%(前值25.1%),复合增速为1.5%(前值-0.3%)。

3月全口径基建投资复合增速从1-2月的-0.6%回升至5.8%,施工条件改善后基建投资明显回升。地方新增专项债提前批额度1.77万亿已经在3月初下达,但1季度仅发行264亿元、4月发行约2000亿,明显低于近年同期水平。广义政府部门降杠杆和预算内财政后置导向下,当前基建投资来自财政的支持可能比较有限。预计1-4月全口径基建投资累计同比增速17.5%(前值26.8%),其中4月当月同比增速4.2%(前值21.6%),复合增速为4.5%(前值5.8%)。

3月房地产开发投资复合增速从1-2月当月的5.8%回升至6.8%,韧性较强。4月高频数据显示螺纹钢消费量进一步上升、全国水泥价格超季节性上涨,房地产施工强度可能保持高位。预计1-4月房地产开发投资累计同比增速20.0%(前值25.6%),其中4月当月同比增速9.0%(前值14.7%),复合增速为8.0%(前值7.7%)。

综上,预计1-4月固定资产投资累计同比增速18.8%(前值25.6%),其中4月当月同比增速8.1%(前值19.3%),相对于2019年的年均复合增速为4.3%(前值4.0%)。

3、房地产销售:商品房销售边际回落,景气度绝对水平仍在高位

4月30大中城市商品房成交面积的复合增速为7.3%,较3月的8.9%小幅回落。根据克而瑞数据,4月百强房企全口径销售金额同比19年增长34.8%,较3月的32.8%小幅回升,剔除价格因素后可能同样是小幅回落。据此估计,4月当月全国商品房销售面积增速可能回落至18.8%左右(前值38.1%),复合增速为7.8%(前值8.9%),1-4月累计同比增速47.9%(前值63.8%)。

房地产行业的一种可能的长期趋势性变化需要关注:随着影子银行融资、三道红线、房贷集中度管理等政策陆续到位,房地产的金融属性正在被削弱,其早周期属性可能随之逐渐弱化,在周期中的联动顺序可能逐渐向顺周期甚至后周期(滞后于居民收入改善)演变。这可能是当前房地产市场在政策高压下仍然呈现结构性高景气的原因之一:大城市居民收入受疫情冲击较小且更多受益于宽松政策,收入改善和资本市场的财富效应推升购房需求。

4、消费:汽车销量改善但消费增速可能收敛,服务消费重回温和复苏

根据乘联会数据,4月乘用车零售销量同比19年增长4.9%,高于1-2月的2.6%和3月的1.0%;根据中汽协数据,4月汽车销量预估同比19年增长9.7%,高于3月的0.2%,其中乘用车销量同比19年增长4.5%,同样高于3月的-7.2%。据此预计4月汽车零售消费同比增长12.5%(前值48.7%),相对于19年的年均复合增速为6.1%(前值10.4%)。3月汽车销量增速(下滑)与汽车消费增速(大幅上升)方向背离,4月可能重新收敛。

“五一”假期,全国国内旅游出游2.3亿人次,按可比口径恢复至疫前同期的103.2%;实现国内旅游收入1132.3亿元,按可比口径恢复至疫前同期的77.0%。对比去年的“中秋+国庆”双节假期,长假期间全国共接待国内游客6.37亿人次,按可比口径同比恢复79%;实现国内旅游收入4665.6亿元,按可比口径同比恢复69.9%。对比可见今年旅游出行又有进一步复苏,游客同比恢复正增长,但旅游消费复苏仍然明显偏慢。

当前制约消费复苏的更多是结构性问题,包括居民失业率上升、可支配收入增速下降,中低收入群体受疫情冲击更大、恢复更慢;预防性储蓄上升、消费倾向下降;疫情对消费习惯的改变难以立刻修复等。受此影响,当前消费复苏呈现更明显的不均衡特征:限额以上消费明显强于限额以下消费,商品类消费明显强于服务了消费。未来消费的复苏仍将是一个相对平稳的过程,预计4月社零同比增长23.3%(前值34.2%),复合增速为6.8%(前值6.3%)。

(文章来源:雪涛宏观笔记)

(责任编辑:DF142)